Nos partenaires, acteurs de notre succès.

Des forfaits adaptés à votre statut freelance

Transparence totale. Aucun frais caché. Tout est inclus.

Pack Easy

Pack Confort

et passer un cap.

Pack Plus

Pack Premium

Plus qu’un simple comptable

Un véritable partenaire de croissance pour votre activité d’indépendant.

Comptabilité 100% conforme

Nous prenons en charge toutes vos obligations : bilan, compte de résultat, déclarations fiscales et sociales. Zéro retard, zéro pénalité.

Conseiller dédié spécialisé

Pas de robot. Vous échangez avec un collaborateur comptable qui connaît votre dossier et les spécificités du freelancing (SASU, EURL, Micro).

Optimisation fiscale proactive

Nous analysons votre situation pour réduire votre imposition et maximiser votre rémunération nette (arbitrage dividendes/salaire, frais pro).

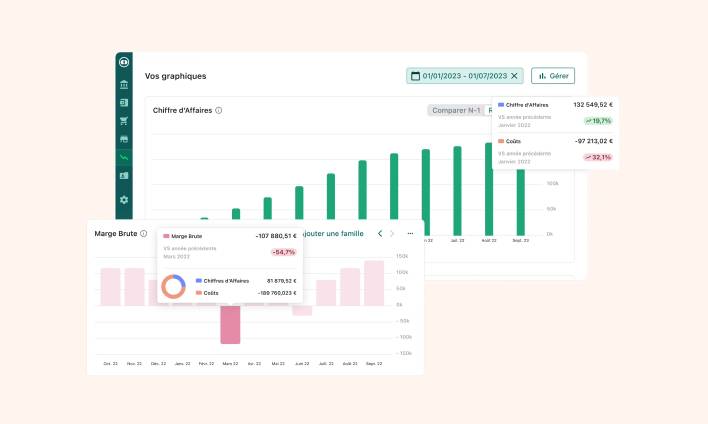

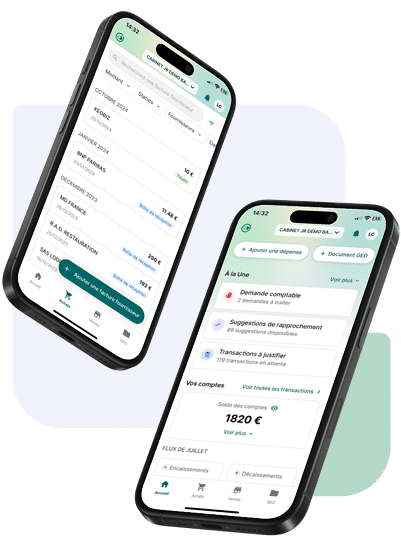

Outils de pilotage temps réel

Accédez à une interface simple pour suivre votre trésorerie, déposer vos factures et visualiser votre TVA en temps réel.

Nos clients en parlent

mieux que nous.

Donnez vie à vos projets

L’expertise comptable au service des freelances

+0

clients accompagnés par nos experts comptables tous secteurs confondus

0

Années d’expertise dans

l’accompagnement des freelances

+0

Secteurs d’activité accompagnés par nos équipes

Avant, je passais mes weekends sur ma compta. Avec Keobiz, j'ai récupéré mon temps libre et j'ai économisé 1500€ d'impôts la première année grâce à leurs conseils sur mes frais.

J'avais peur de passer en société. Mon conseiller m'a tout expliqué, a géré la création et s'occupe de tout. C'est ultra rassurant d'avoir un expert au bout du fil.

Disponibilité. Réactivité. Des prix justes.

Vos questions, nos réponses d’experts

Quels sont les avantages d'un expert-comptable pour freelances ?

Un expert-comptable spécialisé dans l’accompagnement des freelances s’assure de la bonne tenue de votre comptabilité et de sa conformité avec la réglementation en vigueur. Il prend en charge vos déclarations fiscales et sociales en veillant à respecter le calendrier imposé. Grâce à sa maîtrise des spécificités de votre secteur (portage, frais professionnels), il vous aide à actionner les leviers pertinents pour réduire vos charges et maximiser vos revenus.

Combien coûte un service de comptabilité pour freelances ?

Les tarifs d’un expert-comptable pour freelances varient selon la nature, la variété et la complexité des missions confiées. Chez Keobiz, nous proposons des formules adaptées à vos besoins et au type de structure juridique. Nos offres démarrent à 79 € HT par mois (Pack Easy) pour une entreprise individuelle et à 89 € HT par mois pour une SASU/SAS ou une EURL/SARL. Nos tarifs sont transparents et sans surprise.

Quel statut pour démarrer en tant que freelance ?

Le choix de la forme juridique adaptée dépend de vos besoins, de vos objectifs et du chiffre d’affaires envisagé. Chaque statut présente des avantages et des inconvénients. Ainsi, la micro-entreprise est idéale pour démarrer, mais elle s’avère rapidement limitée en raison du plafond de chiffre d’affaires et de l’impossibilité de déduire les charges à leur montant réel. La SASU et l’EURL sont plus pertinentes, mais leurs formalités de création sont plus lourdes. Pourquoi ne pas prendre conseil auprès d’un expert-comptable spécialisé ?

Quelles sont les démarches pour créer une entreprise des freelances ?

La création d’une entreprise pour les freelances nécessite plusieurs étapes. Il faut d’abord choisir une forme juridique (micro-entreprise, EURL, SASU, etc.), puis immatriculer l’entreprise auprès du guichet unique. Ensuite, vous devrez souscrire les assurances obligatoires liées à votre activité et respecter les règles spécifiques de votre secteur. Un expert-comptable peut vous accompagner dans l’ensemble de ces démarches et s’assurer de leur conformité.

Un expert-comptable est-il obligatoire pour freelances ?

Aucune loi n’impose le recours à un expert-comptable pour les freelances. Pour autant, il est fortement recommandé de se faire accompagner par un professionnel afin de garantir une gestion comptable conforme à la législation, d’éviter les erreurs et les manquements, et de bénéficier de conseils pour optimiser vos revenus. Cela permet également de se focaliser pleinement sur son cœur de métier et de gagner un temps précieux.

Une comptabilité pensée pour

tous les métiers

Pour aller plus loin dans votre gestion

Guides et conseils pour les freelances